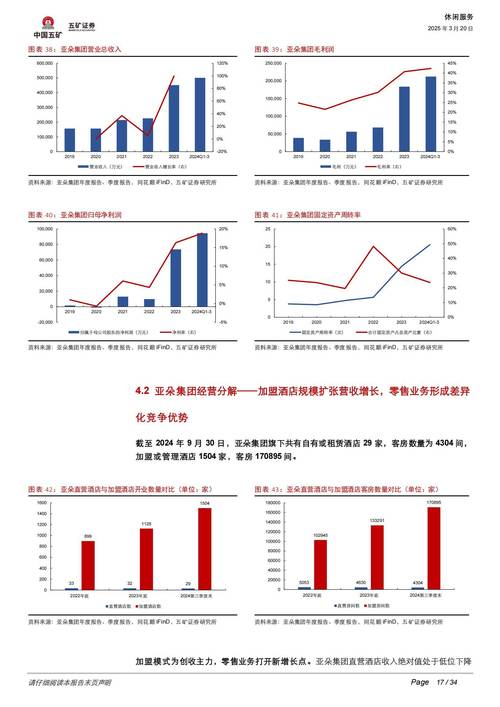

2025贵金属发展前景如何?

2025年是贵金属市场充满挑战和机遇的一年,其前景展望主要由几个核心宏观因素驱动,2025年的贵金属市场呈现出“先扬后抑,震荡下行”的格局,全年来看,黄金价格录得下跌。

(图片来源网络,侵删)

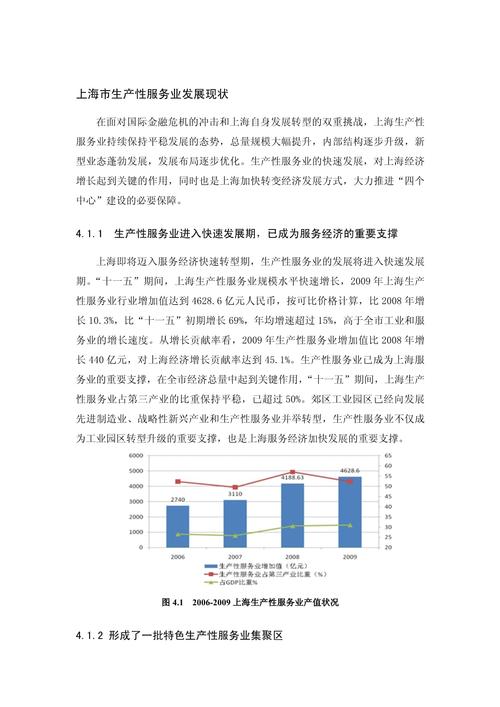

以下是对2025年贵金属发展前景的详细分析,分为宏观驱动因素、市场表现、关键事件和未来展望四个部分。

宏观驱动因素(影响2025年前景的核心因素)

2025年的贵金属前景,主要是在以下几股力量的博弈中形成的:

美元走强(最主要的利空因素)

- 背景:2025年下半年,美国经济复苏势头良好,失业率持续下降,市场对美联储加息的预期不断升温。

- 影响:美元与黄金通常呈显著的负相关关系,美元走强,意味着以美元计价的黄金对于持有其他货币的买家来说变得更贵,从而抑制了需求,2025年,美元指数(DXY)全年上涨约9%,对金价构成了巨大的下行压力。

美联储加息预期(悬在头上的“达摩克利斯之剑”)

- 背景:经过多年的量化宽松(QE),美国经济逐渐企稳,市场普遍预测,美联储将在2025年结束近零利率政策,开启加息周期。

- 影响:加息会提高持有无息资产(如黄金)的机会成本,当银行存款、国债等无风险资产的收益率上升时,投资者更倾向于抛售黄金这类不产生利息的资产,转向收益更高的美元资产,整个2025年,市场都在“等待”和“消化”加息的预期,这持续压制了金价。

全球地缘政治风险(重要的避险支撑因素)

- 背景:2025年,全球地缘政治局势并不平静,包括:

- 希腊债务危机:年初希腊左翼上台,与欧盟就债务问题激烈谈判,一度引发欧元区解体担忧,推升了避险需求。

- 中东局势:也门内战、伊朗核协议达成后的地区不确定性等。

- 中国股市波动:2025年夏天,中国A股市场经历了剧烈的“股灾”,引发了对全球第二大经济体硬着陆的担忧,促使部分投资者转向黄金避险。

- 影响:在市场恐慌和不确定性增加时,黄金作为传统的“避险天堂”会受到追捧,对金价形成短期支撑,但这种支撑往往不足以抵消美元走强和加息预期带来的巨大压力。

全球央行购金行为(长期结构性支撑)

- 背景:尽管面临美元压力,但以中国、俄罗斯、哈萨克斯坦为代表的新兴市场国家央行仍在持续增持黄金储备。

- 影响:这被视为对冲地缘政治风险和外汇储备多元化的长期战略,央行的持续买入为金价提供了坚实的底部支撑,防止了金价出现更大幅度的暴跌。

实物黄金需求(季节性与结构性因素)

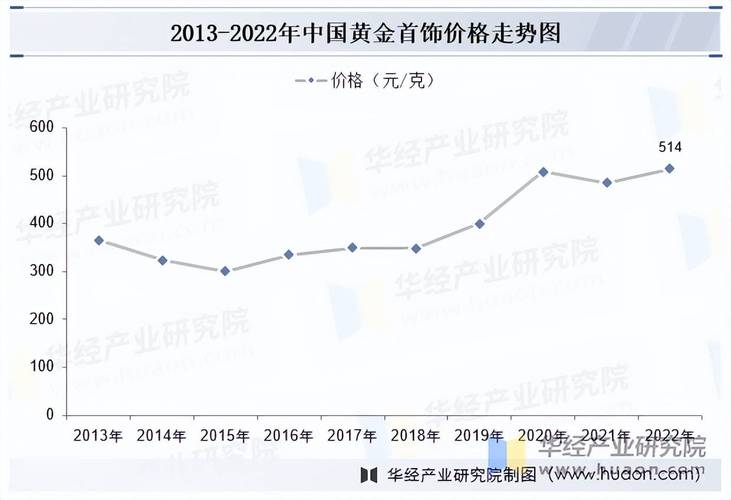

- 背景:印度的排灯节和中国的新春佳节是传统的黄金消费旺季,珠宝和投资需求旺盛。

- 影响:实物需求,尤其是来自亚洲的需求,是金价的“稳定器”,在价格下跌时,实物买盘的入场会提供一定的支撑,2025年金价持续走低,也抑制了部分消费者的购买意愿(等待更低价格)。

2025年市场表现回顾

基于上述因素的博弈,2025年贵金属市场表现如下:

-

黄金价格:

(图片来源网络,侵删)- 开盘价:约 $1,204/盎司。

- 最高价:年初受希腊危机影响,一度触及 $1,307/盎司。

- 最低价:12月触及 $1,050/盎司的低点,创下自2009年以来的新低。

- 收盘价:约 $1,060/盎司。

- 全年表现:下跌约10%,是自2025年以来表现最差的一年。

-

白银价格:

- 白银的工业属性更强,除了受到黄金的避险属性影响外,还受到全球经济增长前景的压制。

- 2025年,白银价格走势与黄金类似,但波动性更大,全年跌幅超过11%。

全年关键事件回顾

-

第一季度:希腊危机引爆避险情绪

希腊与欧盟的僵局导致市场恐慌,黄金作为避险资产受到追捧,金价一度冲高至1,300美元上方。

-

第三季度:中国“股灾”与美联储加息时点临近

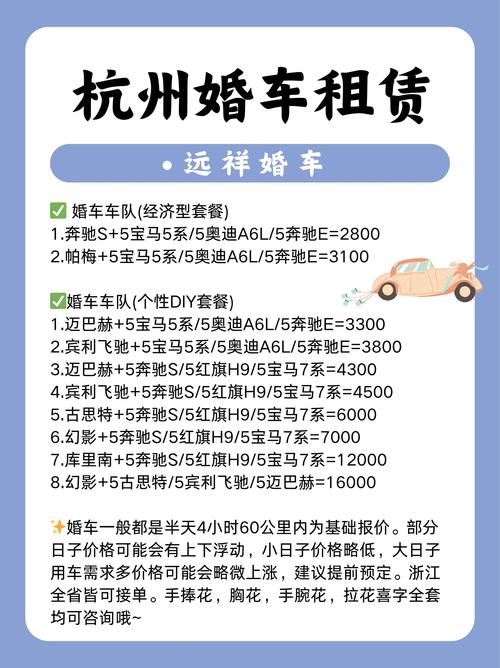

(图片来源网络,侵删)- 8月,中国央行意外宣布改革人民币中间价形成机制,引发全球市场动荡,黄金一度因避险需求反弹。

- 但市场焦点迅速转向美联储,9月FOMC会议成为全年最重要的节点,尽管会议最终决定不加息,但释放了年内加息的强烈信号,金价在会议后应声下跌。

-

第四季度:美联储终于加息

- 在经历了近一年的预期炒作后,美联储在12月16日宣布将联邦基金利率目标区间上调25个基点,至0.25%-0.50%,这是近十年来的首次加息。

- 市场对此早已充分预期,因此靴子落地后,金价并未出现恐慌性暴跌,而是在低位震荡,消化这一利空。

2025年及未来前景展望(基于2025年的判断)

在2025年底展望未来时,分析师们普遍认为,2025年的贵金属市场将进入一个“新常态”,即波动性加剧,但长期前景依然存在结构性机会。

看空/谨慎的观点:

- 加息周期开启:2025年加息只是一个开始,市场普遍预期2025年将有2-4次加息,持续的加息周期将继续对金价构成压力。

- 美元强势延续:只要美国经济相对其他经济体保持强劲,美元就可能维持强势,这仍是黄金最大的敌人。

- 通胀预期低迷:当时全球面临通缩压力,而黄金是传统的抗通胀资产,缺乏通胀预期,黄金的吸引力下降。

看多/乐观的观点:

- “卖预期,买事实”:美联储加息的利空影响可能已被市场提前透支,一旦加息节奏放缓或次数不及预期,金价可能会迎来“卖预期,买事实”的反弹。

- 全球经济增长放缓:包括中国在内的新兴经济体增长放缓,以及欧洲、日本持续的宽松货币政策,可能引发全球性的经济忧虑,从而重新激发黄金的避险需求。

- 负利率环境:全球多国央行(如欧洲央行、日本央行)进入负利率时代,这使得持有黄金(不产生利息)的机会成本相对降低,对黄金形成利好。

- 地缘政治风险持续:中东、欧洲的难民问题、英国脱欧公投(当时已提上日程)等不确定性因素,将长期支撑黄金的避险需求。

- 央行购金趋势不变:新兴市场国家央行多元化储备的战略不会改变,这为金价提供了坚实的底部支撑。

2025年的贵金属发展前景,是在“强美元、紧预期”的宏观主线下,被“地缘政治风险”和“实物/央行需求”反复拉扯的复杂局面。

对于投资者而言,2025年的教训是:

- 美联储政策是短期金价的“指挥棒”:在美联储进入加息周期的背景下,单纯依靠避险需求支撑金价是脆弱的。

- 美元是决定黄金牛熊的关键:判断黄金前景,首先要判断美元的走势。

- 长期价值与短期波动并存:尽管2025年表现不佳,但黄金作为资产配置中对抗尾部风险和货币贬值的工具,其长期价值依然被市场认可。

2025年的市场表现验证了“美联储加息”和“美元走强”这两大核心利空因素的威力,也为2025年市场的剧烈波动埋下了伏笔。

文章版权及转载声明

作者:99ANYc3cd6本文地址:https://bj-citytv.com/post/1477.html发布于 2025-12-16

文章转载或复制请以超链接形式并注明出处北京城市TV