2025房地产投资,机遇与风险如何平衡?

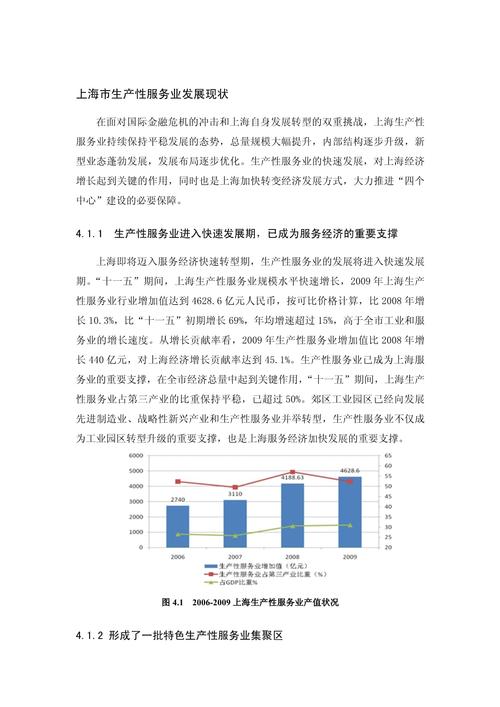

2025年是中国房地产市场的关键转折年,与2025年“因城施策”的初步试探不同,2025年的政策基调发生了根本性转变,从“去库存”全面转向“防泡沫、控风险”,2025年的房地产投资前景,可以用一个词来概括:分化。

“冰火两重天”是贯穿全年的核心主题,不同城市、不同区域、不同产品的投资价值出现了前所未有的巨大差异。

宏观政策环境:从“宽松”到“收紧”的急转弯

理解2025年的市场,必须先理解政策的急剧变化。

-

中央定调:“房子是用来住的,不是用来炒的”

这是2025年底中央经济工作会议提出的核心定位,成为2025年乃至之后多年房地产市场的“总纲领”,它彻底改变了市场的预期,明确了政府抑制投机、回归居住属性的决心。

(图片来源网络,侵删) -

金融政策收紧:釜底抽薪

- “一行三会”(央行、银监会、保监会、证监会)协同发力,加强对银行表外业务、信托、资管计划等渠道流入房地产的资金监管。

- 严查“消费贷”:严查违规流入房地产市场的消费贷款,堵住了个人加杠杆的一个重要漏洞。

- 提高融资成本:开发商从银行获取开发贷的难度和成本显著上升,信托等非标融资渠道也受到严格限制,这直接导致了下半年部分高杠杆房企出现流动性危机。

-

地方政策加码:限购、限贷、限售

- “四限”政策在2025年全面铺开,并且不断升级:

- 限购:扩大范围,提高门槛。

- 限贷:提高二套房首付比例至60%-80%,甚至暂停发放贷款。

- 限价:新房销售价格被政府“锁定”,导致“一二手房价倒挂”现象普遍出现。

- 限售:这是2025年最具杀伤力的政策,购买新房后,需持有2-5年方可出售,这极大地打击了短期投机行为,锁住了市场流动性。

- “四限”政策在2025年全面铺开,并且不断升级:

-

土地市场调控:竞自持、限房价

为了抑制地价过快上涨,地方政府在土地出让中引入了“竞自持面积”规则,即开发商除了要出高价,还要承诺将一定比例的土地(如100%)自持,不能对外销售,这增加了开发商的资金沉淀和运营难度,有效遏制了“面粉贵过面包”的现象。

(图片来源网络,侵删)

市场表现特征:冰火两重天

在上述政策背景下,市场表现出了极其鲜明的分化特征。

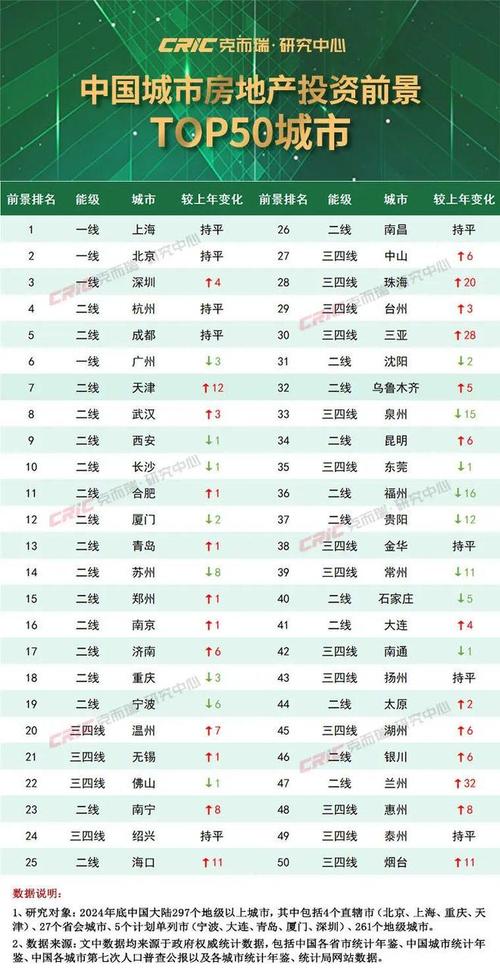

“火”的一面:核心一二线城市及都市圈

这些城市由于强大的产业基础、人口持续流入和稀缺的土地资源,在政策高压下依然表现出强大的韧性。

-

市场特征:

- 量跌价稳:成交量在严格的限购限贷政策下出现明显下滑,但由于限价政策,新房价格被“冻住”,而核心地段的二手房价格依然坚挺。

- “买到即赚到”:由于新房限价,与周边二手房存在巨大价差(“一二手倒挂”),出现了“千人抢房”、“日光盘”等奇观,买到新房,意味着立刻获得了巨大的资产增值空间。

- 投资逻辑:从短期投机转向长期持有,限售政策迫使投资者必须拉长投资周期,从“炒房”变成了“囤房”,投资的核心逻辑变成了对城市长期发展潜力的押注。

-

投资热点区域:

- 粤港澳大湾区:以深圳、广州为核心,政策红利持续释放。

- 长三角城市群:上海、杭州、南京、苏州等城市经济活力强。

- 京津冀协同发展:北京周边的雄安新区概念(虽然2025年刚设立)和环京部分区域。

- 成渝城市群:作为西部核心,人口和资源虹吸效应明显。

“冰”的一面:大部分三四线城市及部分二线城市

这些城市面临人口流出、库存高企的长期问题,在2025年的政策收紧中,市场迅速降温。

- 市场特征:

- 量价齐跌:成交量萎缩,开发商为了加速回款,开始以价换量,房价出现松动甚至下跌。

- 库存压力巨大:虽然中央“去库存”政策仍在,但需求端被政策抑制,高库存问题难以解决。

- 投资逻辑失效:缺乏人口和产业支撑,房价上涨动力不足,投资价值极低,甚至有被套牢的风险。

2025年房地产投资前景分析与建议

对于投资者而言,2025年的市场意味着“闭眼买房就能赚钱”的时代彻底终结,投资决策必须建立在极其精细的分析之上。

核心投资逻辑转变

- 从普涨到分化:放弃“全国一盘棋”的思路,必须聚焦于具体城市和区域。

- 从短期炒作到长期持有:限售政策是“达摩克利斯之剑”,投机者被挡在门外,投资周期必须拉长至3-5年以上。

- 从单一住宅到多元化:在住宅市场受限的情况下,商业地产、长租公寓、产业地产等另类资产开始受到关注,但对专业能力要求更高。

给投资者的具体建议

-

城市选择是第一位:

- 优先选择:人口持续净流入、产业基础雄厚、财政健康的核心一二线城市及其都市圈,这是资产保值增值的“安全垫”。

- 谨慎选择:人口增长停滞或净流出、经济结构单一、库存高企的三四线城市,除非有极强的自住需求,否则应坚决回避。

-

区域选择决定成败:

- 在选定城市后,要聚焦于核心城区、新兴CBD、地铁沿线、优质学区等具有稀缺性和确定性的板块,这些区域的抗跌性和增值潜力最强。

-

产品策略要精准:

- 住宅:首选小户型、低总价的刚需产品,流动性好,易于出租和未来转手,大户型豪宅市场受政策影响相对较小,但对购买力要求极高。

- 商业地产:投资回报主要来自租金,对地段和人流量要求极高,普通投资者需谨慎。

- “旧改”/棚改概念:部分三四线城市因棚改货币化安置,在2025年出现了一波行情,但这属于政策驱动,具有不可持续性,风险极高。

-

财务杠杆要谨慎:

在金融政策全面收紧的背景下,高杠杆投资风险巨大,应降低负债率,确保有稳定的现金流来覆盖月供。

2025年的房地产投资前景,是一个机遇与风险并存,且风险远大于机遇的年份。

- 机遇:对于能够精准把握核心城市核心区域的长期投资者来说,市场调整期提供了“淘金”的机会,限价政策制造了巨大的“套利空间”,买入优质资产,静待价值回归,是当时少数可行的投资策略。

- 风险:对于盲目追高、迷信三四线城市、依赖短期杠杆的投资者来说,2025年是“滑铁卢”,政策的急转弯和市场分化,使得错误的决策代价极其高昂。

2025年标志着中国房地产投资正式进入了“专业时代”,它不再是闭着眼睛都能赚钱的全民运动,而是考验投资者眼光、耐心和风险控制能力的专业化领域。“地段论”和“长期持有”,在这一年被重新验证为颠扑不破的真理。

作者:99ANYc3cd6本文地址:https://bj-citytv.com/post/2481.html发布于 2025-12-27

文章转载或复制请以超链接形式并注明出处北京城市TV